Superintendencia De Seguros Autoriza Aseguradoras a Invertir Reservas en Fondos de Inversión y Fideicomisos

7 de Junio de 2018

El Superintendente de Seguros, Euclides Gutiérrez Félix autorizó a las Aseguradoras y Reaseguradoras para que puedan invertir sus reservas en tres nuevas modalidades que estaban fuera de la Ley 146-02 Sobre Seguros y Fianzas de la República Dominicana.

Mediante la Resolución No. 05-2018, el Superintendente de Seguros autoriza los siguientes sistemas a ser considerados como Inversión de Reservas: 1- “Fondos de Inversión abiertos y cerrados y operados por Sociedades Administradoras de Fondos de Inversión autorizadas por la Superintendencia de Valores”, 2- “Las cuotas de fideicomiso de oferta pública autorizados por la Superintendencia de Valores” y 3-“Las operaciones de compra de Títulos-Valores con Pacto de Retroventa (Reporto o Repos) transados a través de los puestos de bolsa autorizados por la Superintendencia de Valores”.

La Superintendencia de Seguros, en uno de los considerando explica que el Articulo 145 de la Ley 146-02 Sobre Seguros y Fianzas, establece los instrumentos financieros y valores en lo que los aseguradores pueden invertir sus reservas.

En uno de sus considerandos se motiva la nueva disposición basándose en que el crecimiento del Mercado de Valores ha generado nuevos instrumentos de inversión mediante la Ley No. 249-17.

Adicionalmente, se refiere que la Ley 87-01 que crea el Sistema de la Seguridad Social, estableció las bases para un mercado de valores y por consiguiente se ha dictado varias leyes que dan origen a varios instrumentos de inversión.

El Superintendente de Seguros explicó que cuando se promulgó la Ley 146 Sobre Seguros y Fianzas en el año 2002, esos instrumentos de inversión no existían y que por lo tanto la misma ley le faculta en el Artículo 145, autorizar cualquier inversión en renglones no especificados.

Gutiérrez Félix señaló que con la disposición, se abre un abanico de posibilidades para que las Reservas de los aseguradores y reaseguradores puedan ser invertidas y generar beneficios a través de comisiones y tasas por inversión para el movimiento del capital declarado como Reservas.

Fuente: Dirección de Comunicaciones Superintendencia de Seguros.-

Artículo Original: Clic Aquí

Ilegal e Incorrecta Aplicación de la Ley de Lavado de Activos en el Sector Seguros (I)

Tratemos el lavado de activos en el sector Seguros.

Desde finales del año pasado se viene dando una situación preocupante. Se trata del empecinamiento de la Superintendencia de Seguros en requerir a los principales actores del sector la realización de una “debida diligencia” respecto de las actividades de los asegurados previo a las emisiones de seguros de todos los ramos, cuando en realidad ello solamente aplica para los seguros de vida y los que conlleven capitalización o inversión, amén de otras contrariedades e ilegalidades en las que estaría incurriendo en caso de persistir en sus pretensiones.

Paradójicamente, es el propio organismo llamado a fomentar el crecimiento del sector y facilitar su desempeño el que está creando barreras injustificadas en la contratación de seguros que trastornan seriamente el correcto funcionamiento del mercado. Extralimitándose en el ejercicio de sus atribuciones y bajo amenaza de gravosas multas y sanciones e inclusive del impedimento de emisión de pólizas, la entidad estatal hace una interpretación incompleta y arbitraria de la más reciente normativa en contra del lavado de activos, contraviniendo, además, disposiciones legales orgánicas y adjetivas referentes al derecho a la intimidad y privacidad personales, los principios de libre empresa y de legítima competencia y hasta de la misma ley 146-02 sobre Seguros y Fianzas en su inexplicable afán de imponer estos trámites ilícitos.

A continuación explicaremos el porqué de estas afirmaciones, seccionando diferentes aspectos de este tema en varias próximas entregas.

La Nueva Ley y su Reglamento

Como objetivo general, en espíritu y en letra, toda legislación antilavado busca impedir que se les de apariencia lícita a fondos provenientes de actividades ilícitas y para ello asignan responsabilidades específicas a actores específicos y se implementan mecanismos de control, también específicos, para ser utilizados por estos actores en la consecución de aquel objetivo. En esencia, es de esto que trata la debida diligencia. En ese tenor, en junio del pasado año, en nuestro país se promulgó la Ley 155-17 Contra el Lavado de Activos y Financiamiento del Terrorismo, que no es más que la actualización de una normativa anterior contenida en la Ley 72-02.

Sin sorpresas, la nueva ley establece que los Aseguradores, reaseguradores y corredores de seguros somos sujetos obligados a la debida diligencia dentro del sector financiero, siendo nuestra responsabilidad específica dentro de la legislación la de implementar el conjunto de procedimientos, políticas y gestiones que permitan obtener un adecuado conocimiento sobre nuestros clientes y relacionados, actuales y potenciales y acerca de las actividades que estos realizan, con el objetivo de prevenir, detectar, evaluar y mitigar el riesgo de lavado de activos para los casos especificados dentro del ámbito de aplicación de la ley. (Art. 2, numerales 8 y 24, Art. 32, numeral 7 de la Ley 155-17)

Al momento de su aprobación se hizo evidente que algunos aspectos de la ley 155-17 requerían un desarrollo complementario para su correcta implementación, quedando pendientes varias aclaraciones de lugar para su posterior estudio, redacción y promulgación (lo mismo sucedió con la legislación anterior). Por esta razón, se confeccionó un borrador de reglamento, que ya circulaba a pocos días luego de la promulgación de la ley, en base al cual el Poder Ejecutivo emitió el decreto No. 408-17 el día 16 de noviembre del 2017 (favor poner especial atención a la fecha porque se comprobará en extremo importante), contentivo del Reglamento de Aplicación de la ley 155-17.

Como veremos, la “nueva” ley no trae nada nuevo para el sector Seguros, sino que es en su reglamento donde encontraremos novedad, porque nunca sino hasta ahora es cuando se establece el alcance de la debida diligencia, cuando se afirma expresamente que:

e) Para el sector seguros, reaseguros y corredores de seguros, la Debida Diligencia del Cliente se aplicará sólo a los seguros de vida y aquellos seguros que contemplen una inversión”. Artículo 15 Reglamento de Aplicación de la Ley 155-17(Decreto 408-17)

Bastante específico, ¿no? Entonces, ¿por qué tendría un solicitante que llenar un formulario de “Conozca su Cliente” como condición sine qua non para contratar un seguro de vehículos de motor, por ejemplo? ¡Excelente pregunta! Por favor, continúe leyendo para conocer la respuesta.

La Resolución Que No Resuelve Nada: Nulidad de la Normativa.

Les comentamos que en el marco de conversaciones recientes, que en parte nos motivaron a la redacción de este artículo, nos llamó la atención el hecho de que muchos de nuestros colegas, aseguradores e intermediarios por igual, y prácticamente el universo de los asegurados, desconocían que las compañías y los corredores de seguros ya estábamos designados como sujetos obligados en la legislación anterior sobre la materia, vigente desde el 2002 hasta el 2017. Menos sabían que la Superintendencia de Seguros, por mandato de aquella legislación, también emitió una “norma antilavado” para el sector seguros. En honor a la verdad, quizás podamos justificar esta desinformación generalizada en el hecho de que la norma que mandaba la Ley 72-02 se publicó el año pasado, el 28 febrero del 2017, es decir, 15 años tarde (¡!), o a lo mejor es consecuencia de una negligencia común, pero quién sabe.

Ciertamente, bajo la nueva legislación, las autoridades sectoriales competentes han de elaborar sus normativas para la prevención del lavado de activos y han de hacerlo observando las siguientes disposiciones:

Elaborar normativas que contengan un detalle de las obligaciones que en la presente Ley se enumeran a ser cumplidas por los Sujetos Obligados bajo su supervisión(…). Artículo 100.2, Ley 155-17

Emisión de Normativas Sectoriales. Los entes supervisores deberán realizar y someter a consulta pública las normativas sectoriales relativas a las medidas preventivas en un plazo no superior a treinta (30) dias a partir de la entrada en vigencia del presente reglamento. Artículo 49, Reglamento de Aplicación de la Ley 155-17(Decreto 408-17)

Vemos que el objetivo de las normativas sectoriales es detallar las obligaciones de los sujetos obligados y especificar el alcance de la debida diligencia para los casos concretos pertinentes a sus respectivas áreas de influencia y en su elaboración deberán, primordialmente, utilizar una metodología con enfoque basado en riesgo (Art. 99, Ley 155-17).

Nuestra flamante Superintendencia de Seguros publicó su más reciente versión de la “Norma Sobre La Prevención Del Lavado De Activos Y Financiación Del Terrorismo Para El Sector Seguros” el día 3 de noviembre del año pasado (de nuevo, atención a la fecha, por favor), mediante la Resolución No. 07-2017.

Desde el año pasado, instructores de la Superintendencia (utilizando presupuesto de la entidad, por supuesto), vienen impartiendo talleres y seminarios de capacitación al personal de las aseguradoras y de los intermediarios en la prevención y detección del lavado de activos en el sector seguros. Cuando se les pregunta acerca del origen de las cacareadas disposiciones, se nos refiere a esta nueva norma y se nos recalca el riesgo de ser multados por inclumplimiento. Lo que no nos dicen es que la “nueva norma” NO indica nada de esto.

Queremos que se entienda claramente, en este punto, lo siguiente: que al escudriñar más detenidamente el texto del documento de marras, nos percatamos de que en ninguna de sus partes se especifica el alcance de la debida diligencia ni los casos para los cuales ésta se habría de aplicar y que, a pesar de que esta “nueva” norma es en la que se apoyan las pretensiones de la Superintendencia tendentes a requerir de los Sujetos Obligados de este sector la realización de la debida diligencia en TODOS los contratos de seguros, en ella misma NO LO DICE.

Y es que se trata de un texto redundante, que lejos de actualizar la norma anterior, o regular la conformidad con la ley de los mecanismos a disposición de los sujetos obligados, el mismo no es más que una simple transcripción de fórmulas genéricas ya vertidas en otros documentos circulados por la Unidad de Análisis Financiero del Comité Nacional Contra el Lavado de Activos.

Obviamente, al emitir esta resolución inconsultamente y fuera de tiempo, no se tuvieron en cuenta las disposiciones del Reglamento (Decreto 408-17)… ¡porque este todavía no se había promulgado! (he aquí la importancia de las fechas). Se hace evidente, entonces, que la resolución deviene en inoperante y la “nueva” norma objeto de ella es nula de pleno derecho porque no se cumplió procedimiento correcto para su promulgación y porque la misma no satisface los objetivos determinados por la ley.

Como hemos visto, la intentona de condicionar la contratación de seguros de cualesquiera otros ramos que no sean el seguro de vida con el alegato del requisito de la debida diligencia es, llanamente, ilegal.

Continuaremos tratando otros puntos pertinentes al Lavado de Activos en el sector Seguros. Pronto.

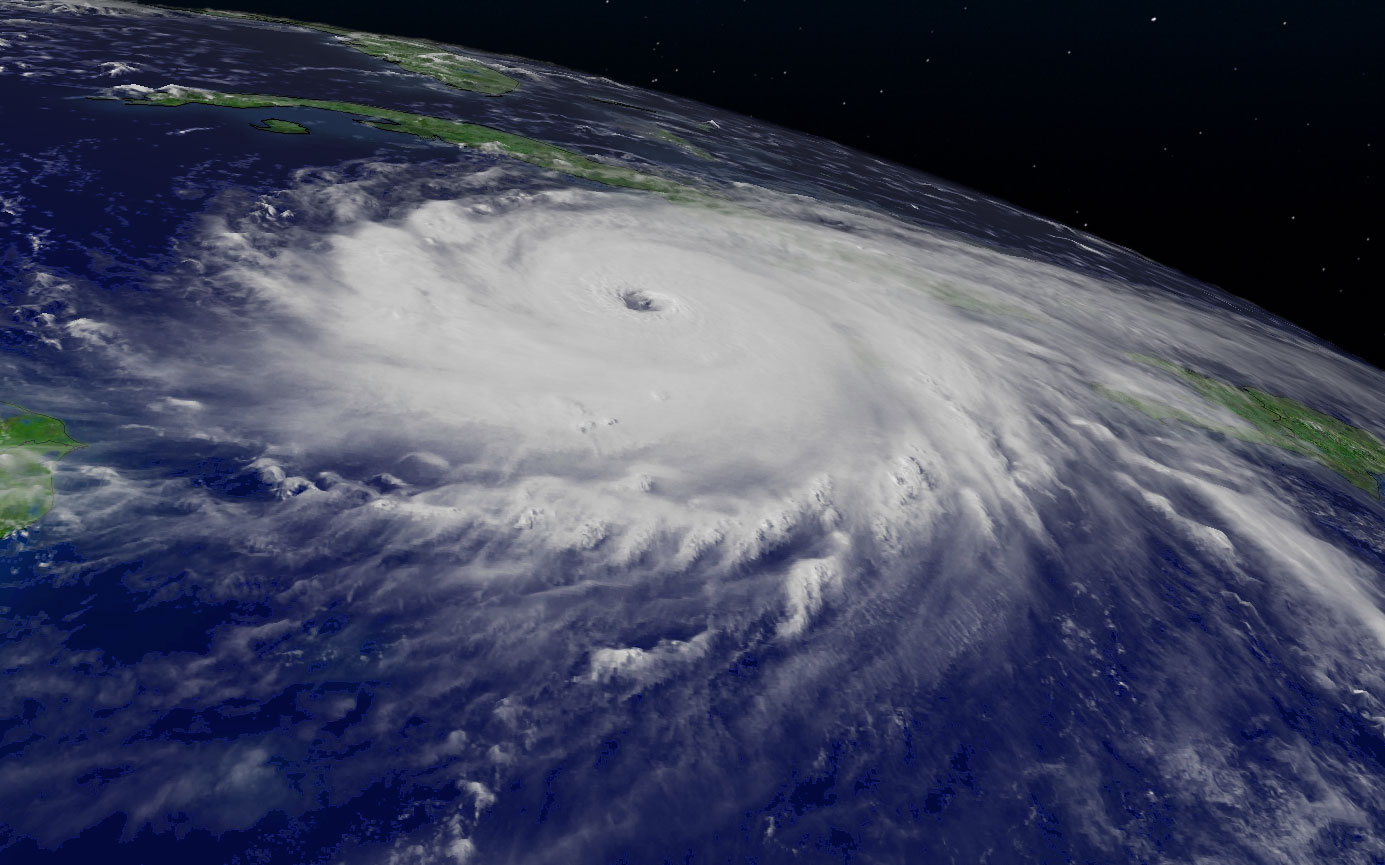

10 Datos Curiosos Acerca de los Huracanes

En 1954 hubo DOS huracanes llamados Alice, uno en Junio y otro en Diciembre. ¿No lo sabía? Quizás tampoco conozca estos otros 10 Datos Curiosos Acerca de los Huracanes…

1. La palabra huracán viene de “hurucane”, que era el espíritu maligno de los vientos para los indígenas Taínos.

2. Los huracanes pueden llegar a producir 20 mil millones de toneladas de lluvia por día.

3. Los vientos más fuertes de los huracanes se encuentran en las paredes interiores que delimitan su centro, también llamado “el ojo del huracán”. Alrededor del ojo se arremolinan las tormentas y nubosidades que se debilitan a medida que se alejan del centro.

4. En términos económicos, el huracán más devastador registrado hasta ahora ha sido Katrina, que golpeó con saña la zona del Golfo de México en el 2005 y causó daños materiales estimados en 125 mil millones de dólares, tan solo en EE. UU. Le sigue Sandy, que en el 2012 causó pérdidas por unos 68 mil millones de dólares.

5. El huracán más mortífero de la zona del Atlántico ha sido el Gran Huracán de 1780 que golpeó el Caribe el 10 de Octubre de ese año y mató un estimado de 25,000 personas. Sin embargo, el fenómeno atmosférico más mortífero de todos los tiempos ocurrió recientemente, el día 12 de Noviembre de 1970 en el Este de Pakistán, en lo que ahora es Bangladesh. El ciclón Bhola, como se le nombró, causó la muerte a más de 300,000 personas.

6. Los huracanes generan cantidades enormes de energía. Un huracán grande produce energía equivalente a 10 bombas atómicas como la arrojada sobre Hiroshima, cada segundo.

7. En promedio, los huracanes recorren unos 400 kilómetros por día en su movimiento de traslación, pero el aumento del oleaje producido por ellos se siente hasta a 1,400 kilómetros de distancia. Antes de que existieran los satélites para el estudio del clima, la alerta más temprana que recibían las poblaciones de que un huracán se aproximaba era, precisamente, este aumento del oleaje.

8. Los huracanes no solo ocurren en la Tierra. La “mancha roja” de Júpiter es en realidad un enorme huracán que se ha mantenido activo en su superficie por más de 300 años. El tamaño de este huracán es mayor que la circunferencia de nuestro planeta.

9. Hasta 1978, solo se utilizaban nombres femeninos para denominar los huracanes. En ese año se incluyeron nombres masculinos en la lista utilizada para el Norte del Pacífico. En el Atlántico se usaron al año siguiente y la primera tormenta con nombre masculino en esta zona fue Bob.

10. Para nombrar los huracanes existen 6 listas con 21 nombres cada una, alternándose masculinos y femeninos. En ocasiones, esas listas cambian cuando, en función de lo costoso o letal de algún huracán, su nombre es reservado y no se utiliza más. El proceso de denominación de los huracanes es controlado por la Organización Meteorológica Mundial.

Seguros Universal Celebra Sus 50 Años

Santo Domingo.- El Grupo Universal celebró tres eucaristías simultáneas en las ciudades de Santo Domingo, Santiago y Punta Cana, en acción de gracias por la conmemoración de los cincuenta años de servicios al país el pasado jueves 28 de agosto.

La eucaristía celebrada en la ciudad de Santo Domingo, en la Basílica Catedral Metropolitana Santa María de la Encarnación, fue oficiada por Monseñor Víctor Emilio Masalles Pere, Obispo Auxiliar de la Arquidiócesis de Santo Domingo, quien durante la homilía resaltó la labor ejemplar de la institución a lo largo de sus cinco décadas de trayectoria.

Seguros Universal Celebra Sus 50 Años – Desde la Izquierda: Franklin Vasquez, Luis E. Grullón F, Roberto Tineo y Francisco González

A la misa asistieron los principales ejecutivos de la institución, encabezada por el ingeniero Ernesto M. Izquierdo, presidente de Grupo Universal y su esposa Evelyn De León de Izquierdo, acompañados de la Primera Dama de la República Dominicana, Cándida Montilla de Medina.

También asistieron miembros del Consejo de Administración de Grupo Universal, accionistas, autoridades, personalidades del sector empresarial, clientes, relacionados, empleados y representantes de los medios de comunicación.

Sobre el Grupo Universal

Grupo empresarial de la República Dominicana con historia y trayectoria de 50 años, conformado por seis empresas que garantizan a sus clientes y relacionados tranquilidad, seguridad y confianza a través de soluciones de seguros, financieras y de servicios:

- Seguros Universal

- ARS Universal

- Asistencia Universal

- Suplidora Propartes

- Fiduciaria Universal

- Administradora de Fondos de Inversión Universal

El ingeniero Ernesto M. Izquierdo expresó su agradecimiento a Dios por haber permitido que desde su fundación al día de hoy, haya podido ejercer sus actividades con gran responsabilidad, acompañando y apoyando a los dominicanos en los momentos más importantes, guiados siempre por los valores institucionales.

“Gracias a la visión de nuestro fundador Rafael A. De León, al liderazgo del Consejo de Administración y apoyo de nuestro personal, hemos transformado nuestro modelo de negocio para constituirnos en Grupo Universal, un grupo empresarial conformado por seis compañías líderes y pioneras en diferentes sectores, que no solo apuesta al crecimiento de la institución y permanencia en el mercado, sino también al desarrollo socioeconómico de la República Dominicana”, manifestó el ingeniero Izquierdo.

Igualmente, el presidente de Grupo Universal agradeció a los clientes, intermediarios y relacionados por su constante muestra de apoyo, confianza y lealtad, y por permitirles llevar su filosofía de tranquilidad, protección y seguridad en sus bienes más preciados y sus familias.

Misa en Santiago de los Caballeros y Punta Cana

La misa realizada en la Catedral Metropolitana Santiago Apóstol el Mayor, en Santiago de los Caballeros, fue celebrada por Monseñor Ramón Benito De La Rosa y Carpio, Arzobispo Metropolitano de Santiago; mientras, la de Punta Cana, en la Capilla Nuestra Señora de Punta Cana, fue celebrada por Monseñor Gregorio Nicanor Peña Rodríguez, Obispo de la Diócesis de La Altagracia y Presidente del Episcopado Dominicano.

Ambos actos litúrgicos estuvieron encabezados por los ejecutivos del Grupo Universal, los señores Luis E. Grullón F., vicepresidente de Negocios Zona Norte en Seguros Universal; Roberto Tineo, Gerente General de Asistencia Universal; y Franklin Vásquez, Vicepresidente de Reclamaciones en Seguros; en Punta Cana, por los señores Miguel A. Dargam M., vicepresidente de Negocios Seguros de Personas en Seguros Universal y Zhaira Guadalamar, Gerente General de ARS Universal.

Impacto de los impuestos en el sector seguros

El mercado asegurador dominicano se ha consolidado como uno de los sectores de mayor aporte a la economía local, pero enfrenta una carga impositiva que amenaza su crecimiento y expansión, poniendo en riesgo vidas y propiedades, así como la estabilidad económica del país en caso de una catástrofe natural.

La consideración es de Juan José Guerrero Grillasca, vicepresidente ejecutivo de Seguros Constitución, empresa situada entre las diez primeras de República Dominicana, con primas cobradas por más de RD$100.9 millones en enero de este año. El ejecutivo considera que el Impuesto Selectivo al Consumo (ISC) sobre las pólizas de seguros se ha convertido en una variable que amenaza la estabilidad del sector, a pesar de que este tipo de gravamen es habitual en rubros como bebidas, cigarrillos y artículos valiosos o de lujo. Guerrero Grillasca explica que el seguro es una actividad de giro social que respalda el patrimonio de todos los sectores productivos del país, y que además es la principal herramienta que hace viable las operaciones de crédito en la banca. “Este gravamen debería ser sustituido por el Impuesto sobre la Transferencia de Bienes Industrializados y Servicios (ITBIS), como es en la mayoría de los países. Se necesita la eliminación de los impuestos a los seguros de vida, al igual que hizo con los seguros de salud luego de la Ley 87-01 que creó el Sistema Dominicano de Seguridad Social”, apunta el ejecutivo.

Fuente: Listín Diario

Propuesta para la creación del Colegio Dominicano de Intermediarios Profesionales de Seguros (CODIPROSE) – (I)

Colegio Dominicano de Intermediarios Profesionales de Seguros

Una institución colegiada que represente a los intermediarios de seguros y contribuya al mejor funcionamiento de nuestro mercado es una inquietud bastante antigua de quien escribe. La referida institución se conocería como Colegio Dominicano de Intermediarios Profesionales de Seguros (CODIPROSE). Al respecto hay apuntes y referencias que datan del año 2002(¡!) y que tienen que ver con el marco legal para el ejercicio de la intermediación de seguros en otros países así como con la normativa de las relaciones entre asegurados, aseguradoras, beneficiarios, sector estatal y demás actores.

La intención al compartir esta propuesta, es propiciar su ejecución y facilitar su implementación, una vez conocidas sus ventajas. Por ser muy numerosos los detalles a tener en cuenta, haremos varias entregas con los componentes de la propuesta. De ellas, esta es la primera.

Preámbulo, ambientación y contexto.

El seguro se cimienta sobre la base de la buena fe y la confianza y, por lo tanto, serán beneficiosas todas las medidas que apuntalen estas condiciones. La afiliación de un intermediario a una institución, reconocida públicamente, que avale y certifique sus calidades para el correcto ejercicio profesional, les sirve a los consumidores y a la sociedad como garantía.

En la actualidad, aunque en el espíritu de nuestra legislación subyace la importancia social y económica del seguro, se hace mutis respecto de importantes e ineludibles realidades (por ejemplo, las operaciones de banca-seguros o el comercio electrónico) y hay ciertas modalidades de negocio, en curso hoy día, que resultan paradójicas, cuando menos a la luz de la letra de la ley actual.

También, nos llama la atención la falta de efectividad de la Superintendencia de Seguros en el cumplimiento de las tareas puestas a su cargo en nuestra legislación. Estas deficiencias atrofian el crecimiento del sector con resultados desastrosos como se verifica, de un tiempo a esta parte, en el ramo de Seguros de Vida.

Las situaciones supra indicadas arrastran al cliente al terreno de la desventaja y la desprotección, indistintamente de si fueron contempladas con anterioridad o no, o porque simplemente, aún estando prohibidas muchas de estas prácticas, la supervisión falla. Para evitarlo, hace falta una figura de intermediación fuerte, capacitada e imparcial que cuente con herramientas legales y técnicas adecuadas.

Formulación de la Propuesta. Objetivos.

A groso modo, nuestra propuesta consiste en la creación de una corporación de derecho público, de carácter autónomo, con personería jurídica y con funciones específicas asignadas por ley, que agrupe a los intermediarios de seguros para su exclusiva representación. A tales fines, la incorporación al Colegio sería un requisito indispensable para el ejercicio de la profesión de Intermediarios de Seguros en los términos que se establece en nuestra normativa luego de la obtención de la licencia de lugar otorgada por la Superintendencia de Seguros.

Algunos de los objetivos y funciones del colegio serían:

- El ordenamiento del ejercicio de la profesión.

- La defensa de los derechos e intereses profesionales de los intermediarios.

- La defensa de los derechos e intereses colectivos de los participantes en la actividad aseguradora.

- La defensa de los derechos e intereses particulares y colectivos de sus clientes y representados.

- Normar las relaciones de los intermediarios con los demás participantes en el negocio de seguros, como son los asegurados, los tomadores de seguros, los beneficiarios y las entidades aseguradoras.

- Adopción de un Código de Ética de los Intermediarios Profesionales de Seguros.

- Agrupar todos los gremios de profesionales de seguros.

- Validación de grados técnicos y administrativos afines al área de seguros.

- Asistencia en el reclutamiento de personal calificado para aseguradoras, oficinas de intermediarios, ajustadores y puestos afines en empresas privadas o gubernamentales (Bolsa de Empleos).

- Servir de Instancia disciplinaria.

- Brindar educación permanente de los colegiados.

- Elaboración del Manual de Buenas Prácticas de Seguros.

- Servir como instancia simplificada para la resolución de conflictos.

La enumeración anterior es presentada sin ánimo de resultar limitativa. En un próximo artículo veremos algunas ventajas de la colegiatura y un propuesto esquema organizacional para nuestro Colegio.

Lima Recibe a los Productores de Seguros – Congreso COPAPROSE 2014

Del 23 al 25 del próximo mes, se celebrará en Lima, Perú el XXV Congreso Panamericano de Seguros COPAPROSE 2014, conjuntamente con el XX Encuentro Asegurador Internacional.

“La Industria del Seguro: Nuevos Tiempos, Nuevos Desafíos” es el tema a tratar en esta nueva edición de esta importante actividad que se celebra cada dos años y es, a nuestro juicio, la más importante del sector asegurador en América Latina porque logra convocar a cientos de intermediarios de seguros de unos 20 países del área.

Prometen ser interesantes las ponencias “Seguros y Redes Sociales “, a cargo de Liliana Alvarado, y el conversatorio “Los 7 Desafíos de la Industria del Seguro en Latinoameríca” con el colega español Pascual Llongueras.

Los anfitriones, la Asociación Peruana de Empresas de Corredores de Seguros (APECOSE), han preparado un vídeo promocional con detalles de la actividad:

También resultan llamativas las numerosas opciones turísticas disponibles para los participantes (que pueden ser agentes y corredores). Perú es una tierra de belleza inmensa, una rica gastronomía y con atractivos lugares históricos pre-colombinos para visitar. Los que deseen ver algunos de los paquetes disponibles, pueden hacer click aquí.

Nuestro país está afiliado a la Confederación Panamericana de Productores de Seguros por vía de su capítulo local, la Asociación Dominicana de Corredores de Seguros (ADOCOSE). Los interesados en participar en este importante evento, pueden obtener más información contactando las oficinas de ADOCOSE, tanto en Santo Domingo, como en Santiago.

Santo Domingo – Av. Sarasota No. 20, Torre Empresarial AIRD, 3er. Piso Local 3. La Julia. Teléfono: 809-381-1398

Santiago (Filial Norte) – Av. Las Carreras, Torre Empresarial, 2do. Nivel, Módulo No. 7. Teléfono: 809-582-5257.

¿Mejor Servicio? Sí, Se Puede – El Caso de la Universal

Para contextualizar, es necesario que comencemos haciendo un breve ejercicio de memoria. Remontémonos unos 15 años atrás, digamos principios de siglo, para dramatizar un poco y que suene más lejano y retrógrada aún.

Allá por entonces, La Universal de Seguros cambiaba de nombre al “fusionarse” con el Grupo Asegurador América (entrecomillamos lo de fusionarse porque, con el tiempo, ha quedado demostrado que se trató de lo que ya habíamos llamado compra). El resultado fue una no tan nueva empresa que se dio a conocer como Seguros Universal América y que, a seguidas, implementó profundos cambios en su estructura de servicios con los que procuraba acercarse al modelo utilizado por las empresas telefónicas. Recordamos que, a tales fines, hasta se reclutaron ejecutivos provenientes del área de servicio de nuestra telefónica más grande y se asentaron directivos extranjeros con velos corporativos en posiciones cimeras a los que se otorgó categoría de semidioses.

Allá por entonces, La Universal de Seguros cambiaba de nombre al “fusionarse” con el Grupo Asegurador América (entrecomillamos lo de fusionarse porque, con el tiempo, ha quedado demostrado que se trató de lo que ya habíamos llamado compra). El resultado fue una no tan nueva empresa que se dio a conocer como Seguros Universal América y que, a seguidas, implementó profundos cambios en su estructura de servicios con los que procuraba acercarse al modelo utilizado por las empresas telefónicas. Recordamos que, a tales fines, hasta se reclutaron ejecutivos provenientes del área de servicio de nuestra telefónica más grande y se asentaron directivos extranjeros con velos corporativos en posiciones cimeras a los que se otorgó categoría de semidioses.

Sin embargo, la naturaleza de los diferentes tipos de seguros justifica, lógicamente, la diversidad de los requerimientos y las deficiencias del modelo de servicio automatizado o “de grabadora” se hicieron evidentes muy pronto. Esa modalidad dejó al descubierto una burocracia priorizada que debía ser transparente para los clientes y que se tomaba de excusa para pretender obligarles a “coger o dejar” soluciones muy generales, a ser encasillados en grupos muy grandes, a no recibir respuestas o que estas fueran vagas u hostiles, amén de muchos otros pecados conocidos. También, al crearse “niveles” en el servicio y hacer que el cliente presentara su solicitud en el más bajo de estos, se le mostraba la cara menos capacitada de la empresa y la percepción de la calidad simplemente cayó. Era de esperarse, pues se enfocaron en los procesos más no en los resultados; querían que el cliente hiciera sin encontrarse ellos en disposición de deshacerse por el cliente. Estos y muchos otros desatinos fueron el resultado, a nuestro humilde entender, de la aplicación de políticas enlatadas, impuestas desde la entidad financiera matriz de Seguros Universal América y que se enmarcaban dentro de una mal llamada “reingeniería” a la que se obligó a todo el grupo empresarial. Al menos así se vio desde afuera.

Pero algo pasó y la que luego se renombró Seguros Popular y que ahora se conoce como Universal, a secas, hoy se erige como la aseguradora más importante de República Dominicana porque aprovecharon el trauma financiero que sufrió el país a partir del año 2000 que culminó con la quiebra de dos de los principales competidores del sector seguros en el 2003… ¡Y salieron ganando…! ¡Y qué bueno que haya sido así!

Ahora al frente y arriba, Universal vio la realidad y entendieron que, siendo tan grandes, era muy fácil perder terreno. Parecen haberse sacudido el polvo para disponerse a mejorar de verdad. Apoyados en la estabilidad y el crecimiento económico de los últimos años, hasta han comprado competidores. No obstante, la estrella de esta película lo es la transformación, para mejor, de la calidad del servicio. Afortunadamente, aquel concepto errado de servicio se dejó atrás y se maridaron las ejecutorias administrativas con los intereses de los clientes y los productores, se han puesto las soluciones y la autoridad necesarias al alcance de empleados corteses y capaces que les atienden directamente, se ha escondido la burocracia odiosa (la que estaba a la vista, al menos) y se nota que se ha implementado correctamente una política de concienciación y capacitación del personal en este respecto.

El Dr. Leonel Fernández corta la cinta en la inauguración de las oficinas regionales de Universal – 30 de Agosto del 2011

Para muestra, un botón: hace poco la Universal dio apertura al más grande Centro de Servicios de cualquier aseguradora dominicana, así como a sus nuevas oficinas regionales en Santiago de los Caballeros. En el pasado, estos locales habrían resultado ser simples lujos, muy bonitos pero de poca utilidad, ya que habría continuado faltando la fibra humana de calidad. Ya no es el caso. Allí, donde se recibe también a los clientes de ARS, se confirma el enorme compromiso de una empresa con sus clientes porque basta con acercarse a cualquiera de los dependientes para sentirse mejor atendido que en ninguna otra aseguradora. Evidentemente, no fue un mero ejercicio de ostentación. Ahora los asegurados y los intermediarios disponemos de un verdadero benchmark al cual acudir para hacer las comparaciones de calidad en el servicio.

Las bondades saltan a la vista muy agradablemente. Sabiendo cómo era antes y viendo cómo es ahora, este escribidor da fe, con alegría y entusiasmo, de los resultados positivísimos de estas soluciones que consolidan a Universal en su principalía y fortalecen nuestro mercado.